契約書や請書に貼る収入印紙についての解説です。官公庁と民間企業が取り交わす契約書や請書には、収入印紙が必要になることがあります。印紙税法は、文書の作成者と、対象となる契約の種類を把握すると理解しやすいです。

収入印紙を忘れると契約も無効?

契約実務を担当していると、契約書を取り交わしたり、請書を取り寄せることがあります。すると時々、営業担当者から、収入印紙について質問を受けます。

収入印紙を貼る必要がありますか?

収入印紙はいくらですか?

(・・知らないです。)と答えるのは、少し恥ずかしいです。官公庁の契約担当者としては、行政の一端を担っているので、印紙税法も理解しておきたいものです。

そもそも印紙税法は、税金についての法律です。締結する契約の効力自体には全く影響しません。収入印紙を貼り忘れても、印紙の金額を間違えても、後日実施される(かもしれない)税務署の調査でミスを指摘されるだけです。契約の効力には関係なく、ただ税金を加算(過怠税は3倍)して払うだけです。

つまり収入印紙は、契約の効力とは関係ありません。

そして官公庁が作成した文書は非課税です。民間企業側が印紙を貼り忘れても、官公庁側には影響はありません。

しかし、万が一大きなトラブルになり、証拠として裁判所へ契約書類を提出するような場面では、不利になる可能性があります。法律を無視した書類手続きでは、裁判官の心証は良くないかも知れません。ずさんな契約手続きを行なっていた、と思われてしまうでしょう。もちろん判決内容に影響することはないと信じたいですが。

そう考えると、やはり印紙税についても、正確に理解したいものです。

税金関係で迷ったときは、必ず、最寄りの税務署へ確認しましょう。こんなこと聞くのは気が引けると思うかもしれませんが、税務署の人は丁寧に教えてくれます。

官公庁は非課税なので収入印紙は不要

契約実務を担当するときは、時間を作って印紙税法を読んでおきましょう。条文を覚える必要はありません。印紙税法には、どんなことが書いてあるのか、さっと目を通し概略を知るだけで十分です。実際に条文を使う場面になったときに、印紙税法をじっくり読んで理解することが大切です。

印紙税法は、課税対象となる文書と作成者を理解するのがコツです。

印紙税法

第五条 別表第一の課税物件の欄に掲げる文書のうち、次に掲げるものには、印紙税を課さない。

一 別表第一の非課税物件の欄に掲げる文書

二 国、地方公共団体又は別表第二に掲げる者が作成した文書

三 別表第三の上欄に掲げる文書で、同表の下欄に掲げる者が作成したもの

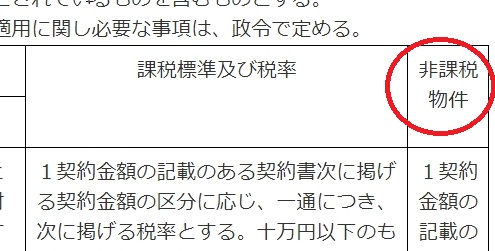

まず、印紙税法 第五条 第一号の「別表第一」で、課税物件と非課税物件の一覧が定められています。収入印紙が必要な文書と、不要な文書が記載されてます。表の右欄、非課税物件に該当する文書なら収入印紙は不要です。

印紙税法 非課税物件

次に印紙税法の第五条第二号では、非課税法人を定めています。国と地方公共団体が作成した文書は非課税です。さらに別表第二で、独立行政法人、国立大学法人も非課税法人に指定されています。自分の組織が該当するのか、最初に確認しておきましょう。

印紙税を納める義務を負う納税義務者は、文書の作成者です。

印紙税法

第三条 別表第一の課税物件の欄に掲げる文書のうち、第五条の規定により印紙税を課さないものとされる文書以外の文書の作成者は、その作成した課税文書につき、印紙税を納める義務がある。

官公庁側が保有する契約書等の納税義務者とは

契約書を2通作成し、官公庁側と民間企業側それぞれで各1通を保有する場合は、官公庁側が保存する契約書1通のみに収入印紙を貼ります。民間企業側が保存する契約書は、官公庁側(非課税法人)が作成した契約書とみなされ、非課税なので収入印紙は不要です。つまり収入印紙代は、民間企業が支払うことになります。

印紙税法 第四条

5 国、地方公共団体又は別表第二に掲げる者(以下この条において「国等」という。)と国等以外の者とが共同して作成した文書については、国等(略)が保存するものは国等以外の者が作成したものとみなし、国等以外の者(略)が保存するものは国等が作成したものとみなす。

わかりやすく整理すると次のとおりです。

〇官公庁が保存する契約書や請書の作成者は、民間企業

〇民間企業が保存する契約書の作成者は、官公庁(ただし非課税法人)

官公庁と民間企業が取り交わす2通の契約書は、民間企業の負担で契約書1通へ収入印紙を貼ります。そして消印を押して、収入印紙を貼った方の契約書を官公庁側が保存します。請書は一方的に提出する誓約書なので、民間企業側が1通のみ作成し、収入印紙を貼って消印し、官公庁側へ提出します。

国税庁の説明ページ

課税文書の作成時期及び作成者

請書などの一方的に提出する書類も、印紙税の対象です。課税物件表の適用に関する通則 5 では、「・・念書、請書その他契約の当事者の一方のみが作成する文書(略)を含むものとする。」と記載されています。

電子メールやFAXで送信した請書や契約書なら収入印紙は不要

電子的に契約書を取り交わすときは収入印紙は不要です。紙に印刷して相手方へ交付していなければ、印紙税法上の文書ではない、という考え方です。(2021年11月、税務署へ電話確認しました。)

例えば、請書を提出してもらうときに、民間企業側で作成した請書へ社印と代表者印を押してもらい、押印済の請書をPDFファイル化して電子メールで送ってもらうなら、収入印紙は不要です。紙の請書を受け取っていなければ、収入印紙は必要ありません。官公庁側では受信した請書をカラー印刷して、メールと一緒に保存しておくことになります。ただし後日、郵送で押印した紙の請書(原本)を送ってもらうと、その紙の請書には収入印紙が必要になります。

簡単にいえば、紙に印刷して相手方へ渡すと収入印紙が必要です。紙でなくPDFなどの電子ファイルだけのやりとりであれば収入印紙は不要です。

発注者と受注者双方が押印する契約書の場合であっても、電子メールのやりとりだけで作成したのであれば収入印紙は不要です。例えば、官公庁側が契約書の案文を作成してPDFとして民間企業へ送り、民間企業側がPDFファイルを印刷して社印と代表者印を押し、押印した契約書をPDF化して官公庁側へ電子メールで送ります。官公庁側は受信したPDFファイルの契約書を印刷して押印し、再度PDF化して民間企業側へ電子メールで送信する場合です。電子メールだけでやりとりしているなら収入印紙が不要になります。紙で相手方へ渡していなければ課税対象にはなりません。

国税庁の文書回答事例もあります。

「請負契約に係る注文請書を電磁的記録に変換して電子メールで送信した場合の印紙税の課税関係について」

ただ請書や契約書を電子的に作成するときは、組織内で正式にルール化しておく必要があります。担当者個人の判断でなく、組織として電子的な契約を認めることが必要です。

収入印紙が必要な契約の種類

収入印紙が必要になる契約の種類は、印紙税法の別表第一に記載されています。簡単にまとめると次のとおりです。

収入印紙が必要になる主な契約(抜粋)

請負に関する契約書

運送に関する契約書

代金受取時の領収書

なお、売買契約(物品の購入契約)は、平成元年3月までは収入印紙が必要でした。「物品の譲渡に関する契約書」(旧第19号文書)として課税物件の表に記載されていたのです。しかし法令が改正され、現在(2022年)は除外されました。売買契約は、別表第一に記載されていないので収入印紙は不要です。

変更契約の場合は、金額の差額分(増額の金額)が印紙税の対象です。契約金額の減額は、金額の記載がない契約になります。(別表第一、課税物件表の適用に関する通則 4の二)

印紙税は契約の効力とは関係ありません。しかし脱税目的で収入印紙を貼付しないと罰則(3年以下の懲役若しくは100万円以下の罰金)があります。契約書を取り交わすときは注意しましょう。官公庁側には印紙税納付の義務はありませんが、官公庁の実務担当者としては、法律を遵守するよう指導する責務があります。

コメント